新社会人として働くのを機に、日々の支払いに便利なクレジットカードの発行を考える人は少なくありません。

しかし、クレジットカードの種類は非常に多いため、選ぶ際の基準や重視したい点を決めておかないと決定するまでに時間がかかる可能性があります。

この記事では、新社会人におすすめのクレジットカードについて、以下の項目を解説しています。

- 年会費は永年無料や条件付きで無料となるものを選ぶ

- ポイント還元や付帯するサービスは身近で使いやすいものを選ぶ

- 国際ブランドは国内加盟店が多い「VISA」「Master card」「JCB」の3種類から選ぶ

- 申し込みの際はアルバイトや就職後の見込み収入を入力する

- 楽天カードは新規入会特典や楽天ポイントの近い道が多い

- JCB CARD Wは全体的な還元率が高い

- 三井住友カード(NL)はポイントアップできるサービスが豊富

- 早いうちからクレジットカードを使用すればクレジットヒストリーが構築できる

- 若年層を対象としたクレジットカードに申し込めるメリットがある

- 引き落とし口座は給料が振り込まれる口座に設定しておく

- 支払い方法ではなるべく一括払いを選択する

クレジットカードを選ぶ基準を知りたい人は、ぜひ参考にしてみてください。

新社会人のクレジットカード選びは年会費やポイント効率を重視する

クレジットカードでは、基本情報として様々な項目が挙げられていますが、新社会人が選ぶ際に注目したいのは以下の項目です。

- 年会費

- ポイント還元率

- ポイントの種類

- 国際ブランド

- 主要なサービス内容

年会費については、有料であれば特典も良くなりますが、その分審査が厳しくなる可能性があります。

新社会人の立場であれば無料のカードでも十分不自由なく利用できるため、なるべく年会費無料のカードを選ぶと良いでしょう。

その他の項目については、新社会人として就職する場所の環境によって、選び方も変わります。

年会費は初月無料や使用回数によって決まる場合がある

年会費は無料のカードでも十分利用可能ですが、クレジットカードは種類によって無料となる条件が変わる場合があります。

以下はクレジットカードにおける主な無料の種類です。

| 永年無料 | 発行された場合は常に無料となる |

|---|---|

| 初年度無料 | 初年度は無料となるが、翌年度以降は条件付きで無料もしくは有料となる |

| 条件付きで無料 | 年に1回以上の利用や一定額の利用などの条件を満たした場合に無料となる |

条件付きで無料となる年会費は、カードによって条件の難易度が異なっています。

無理なく満たせる条件で、特典面が魅力を感じる場合は、条件付きで無料の年会費を選んでも良いでしょう。

ポイント還元や付帯するサービスは身近で使いやすいものを選ぶ

ポイントの還元率やポイントの種類、主要なサービス内容は、クレジットカードの中でももっとも違いが出る部分です。

ポイント還元率が高いカードの方が1回の買い物で多くのポイントを貰えるので、同じような性能のカードがあれば、還元率の高さで選んでも良いでしょう。

しかし、それ以上に重視したいのは、新社会人として暮らす場所の店舗や普段使いするネットショッピングでの使いやすさです。

クレジットカードによっては特定の店舗で利用した時に、還元率アップや商品の割引などの特典を受けられます。

その際、対象店舗が近くになければ特典は受けられないため、結果的に他のクレジットカードを選んだ方が還元率や特典でお得となる可能性があるのです。

そのため、最初にポイントの種類やサービス内容が利用する店舗に対応しているか照らし合わせながら、カードを選別していきましょう。

国際ブランドは基本的に日本国内で加盟店が多いものを選ぶ

国際ブランドとは、クレジットカードのブランドの中でも国内外の双方で利用できるカードです。

主要な国際ブランドは以下の5つがあります。

| VISA | 世界シェア1位のブランドで、国内外での対応数が多い |

|---|---|

| Master card | 世界シェア2位のブランドで、海外では欧州での対応数が多い |

| JCB | 日本発のブランドで、海外では日本人観光客が多い場所で対応している |

| AMERICAN EXPRESS (アメリカン・エキスプレス) | アメリカ発のブランドで、AMEX(アメックス)の略称が使われる場合がある |

| Diners Club (ダイナーズクラブ) | アメリカ発のブランドで、日本では三井住友トラストクラブ株式会社が事業を行っている |

この中では「VISA」「Master card」「JCB」の3種類から選ぶのがおすすめです。

日本国内での加盟店が多く、国際ブランドであるため、海外での仕事や旅行の際にも十分利用できます。

特にVISAやMaster cardは世界的にシェアを誇るブランドであるため、急に海外の仕事が増えた場合でも対応範囲で困る可能性は低くなっています。

新社会人の審査ではアルバイトや就職後の見込み収入から判断される

クレジットカードでは、申し込み時に記入した個人情報や年収などを確認して、クレジットカードを発行するのに相応しい人か判断する審査が行われます。

新社会人の場合は申し込むタイミングにも寄りますが、内定が決まった段階や学生の春休み中に申し込む場合、まだ収入が確定していない状態です。

しかし、その時に申し込んだ場合も新社会人であると申し込みの情報から判断された場合、状況を加味した上で審査される可能性が高くなります。

そのため、新社会人として申し込む際は、就業予定先の情報や初年度の大まかな年収の見込みなどを入力するようにしましょう。

年収の見込みについては、就職先の募集要項にある年収や1ヶ月の給与を12倍してボーナス分を足すと、大まかな年収となります。

仮に入社前までアルバイトをしている場合は、アルバイトにおける年収状況も入力しておくと、情報の正確性を高められます。

また、個人情報などその他の項目についても、間違いのないように入力していきましょう。

クレジットカードの審査では虚偽の報告で落とされる可能性があるため、間違いがないように申し込み完了前の確認は重要です。

新社会人には年会費無料とポイント効率が良いクレジットカードがおすすめ

新社会人として重視したい項目を把握した上で、クレジットカード選びに迷っている場合は、以下の5種類のカードがおすすめです。

| クレジットカード | 年会費 | 基本ポイント還元率 |

|---|---|---|

| 楽天カード | 永年無料 | 1.0% |

| JCB CARD W | 永年無料 | 1.0% |

| 三井住友カード(NL) | 永年無料 | 0.5% |

5種類のクレジットカードは全て年会費が永年無料であり、特典等が付いていない場合のポイント還元率は0.5%〜1.0%となっています。

そこからクレジットカードごとの特典によって対応する店舗や還元率アップの違いがあるため、自分に合ったものを選んでみましょう。

楽天カードは楽天関連サービスとの連携で楽天ポイントを有効活用できる

楽天カードは、楽天グループ株式会社の連結子会社が提供するクレジットカードです。

| 年会費 | 永年無料 |

|---|---|

| 基本ポイント還元率 | 1.0%(100円につき1ポイント) |

| ポイントの種類 | 楽天ポイント |

| 国際ブランド | VISA、Mastercard、JCB、American Express |

| 主要なサービス | 楽天市場を始めとした楽天関連サービスにポイントが使える |

| 申し込み対象 | 高校生を除く18歳以上 |

| 追加可能なカード | ETCカード、家族カード |

楽天カードの特徴としては、以下の点が挙げられます。

- 国際ブランドやカードデザインの選択肢が多い

- 新規入会と入会月の利用でポイント付与

- 楽天ポイントを楽天関連サービスの支払いに使える

4種類の国際ブランドとブランドごとのカードデザインを最初から選べる

楽天カードは「VISA」「Master card」「JCB」「American Express」の4種類から、国際ブランドを選択できます。

他のクレジットカードでは、国際ブランドの選択肢が限られている場合もあるので、身近にある店舗やネットサイトに合わせたものを選べるのは大きなメリットです。

また、ブランドによって楽天カードの通常デザインとお買いものパンダデザインに加えて、2023年3月時点では以下のデザインを選択できます。

| VISA | 通常デザイン、お買いものパンダデザイン、尊尊デザイン |

|---|---|

| Master card | 通常デザイン、お買いものパンダデザイン、楽天イーグルスデザイン、YOSHIKIデザイン、ヴィッセル神戸デザイン、イニエスタデザイン |

| JCB | 通常デザイン、お買いものパンダデザイン、ミニーマウスデザイン、ミッキーマウスデザイン |

| American Express | 通常デザイン、お買いものパンダデザイン |

著名人やキャラが描かれたカードは、期間を限定して発行される場合があります。

楽天カードの新規入会と利用特典で合計5,000ポイントが貰える

楽天カードでは常時開催されているキャンペーンとして、新規入会と申し込んだ日の翌月末までの利用によるポイント進呈があります。

キャンペーンの条件については以下の通りです。

| キャンペーン条件 | 新規入会 | 利用特典 |

|---|---|---|

| 特典内容 | 2,000ポイント(通常ポイント) | 3,000ポイント(期間限定ポイント) |

| 進呈条件 | 新規の申し込み | 新規の申し込みかつ口座振替設定が完了していて、利用期限までに1円以上、1回以上の利用 |

| 利用期限 | – | 申し込み日の翌月末まで |

| 進呈予定日 | 「楽天e-NAVI」に初回登録完了後の2日前後 | 進呈条件を全て満たした月の翌月末 |

合計5,000ポイント貰えますが、利用特典の方は通常の楽天ポイントではなく期間限定ポイントとなるため、付与された後は早めに使用しましょう。

楽天関連サービスでは1ポイントを1円として支払いや運用ができる

楽天カードで貯まる楽天ポイントは、他のクレジットカードと同様に買い物した時の料金の支払いに充てる形で使用できます。

さらに、楽天グループ株式会社が運営するその他のサービスでも支払いや運用するために、楽天ポイントが活用できます。

| 暮らしのサービス | 楽天モバイル、楽天でんき、楽天ガス、楽天ビューティ、楽天カーシェア、楽天損保、楽天ちくでんち |

|---|---|

| マネーサービス | ポイント運用(by PointClub)、楽天銀行、楽天証券、楽天Edy、楽天ウォレット |

| ショッピングサービス | 楽天市場、楽天ブックス、楽天西友ネットスーパー、ラクマ、楽天Car、楽天ポイントカード、楽天ペイアプリ、楽天ペイ(オンライン決済)、RAXY、楽天オート、楽天ビック、楽天全国スーパー |

| 旅行・アウトドアサービス | 楽天トラベル、楽天トラベル 観光体験、Vacation STAY(バケーションステイ)、楽天ポイントカード、楽天GORA、楽天トラベルキャンプ |

| お食事・ギフト・写真・エンタメサービス | 楽天ポイント交換グッズ、楽天TV、楽天チケット、NBA Rakuten公式、楽天ブックス(ダウンロード)、Rakuten Music、楽天写真館、楽天マガジン、楽天占い |

スマホの楽天モバイルや楽天でんきなどのインフラにもポイントを充てられるので、新生活で利用する予定がある人はおすすめです。

JCB CARD Wは優待店舗の還元率が高い39歳以下が申し込めるカード

JCB CARD Wは、国際ブランドのJCBが提供する個人クレジットカードの1つで、18歳から39歳を対象にしています。

| 年会費 | 永年無料 |

|---|---|

| 基本ポイント還元率 | 1.0%(100円につき1ポイント) |

| ポイントの種類 | Oki Dokiポイント |

| 国際ブランド | JCB |

| 主要なサービス | JCB ORIGINAL SERIESパートナー加盟店での還元率アップ |

| 申し込み対象 | 18歳以上39歳以下で、高校生を除く学生もしくは安定継続収入がある本人かその配偶者 |

| 追加可能なカード | ETCカード、家族カード、QUICPay(スマホ) |

JCB CARD Wの特徴としては、以下の点が挙げられます。

- 40歳以上となっても年会費が変わらない

- 加盟店で使用すれば最大21倍の還元率アップ

- Amazonやスターバックスの買い物でポイントがお得に使える

発行後に対象年齢を超えても年会費無料でサービスを受けられる

JCBがブランド内で発行している一般カードは、条件によって無料となる可能性はあるものの、基本は年会費がかかるカードとなっています。

一方、JCB CARD Wでは18歳以上39歳以下と年齢を限定にしていますが、年会費は永年無料です。

無料期間は40歳以上となっても変更されず、一般カードに近い性能を持つカードを永年無料で利用できるのは、JCB CARD Wの大きなメリットです。

また、一般カードでは家族カードを発行する場合も年会費が発生しますが、JCB CARD Wでは追加カード全体の年会費もかかりません。

還元率アップを受けられる加盟店ではポイントアップ登録が必要な店舗もある

JCBでは、加盟店をJCB ORIGINAL SERIESパートナーと呼んでおり、店舗ごとに設定された還元率でポイントを受け取れます。

以下はパートナー店舗の一部における還元率です。

| 店舗 | 還元率 | ポイントアップ登録 |

|---|---|---|

| セブンイレブン | 3倍 | なし (2023年4月3日(月)より登録が必要) |

| ウエルシア・ハックドラッグ・金光薬品 | 2倍 | 必要 |

| スターバックス (スターバックス カードへのオンライン入金・オートチャージ) | 10倍 | 必要 |

| スターバックス (Starbucks eGift) | 20倍 | 必要 |

| ビックカメラ/ビックドラッグ | 2部 | 必要 |

特典を受ける場合は、基本的に無料で行えるポイントアップ登録が必要となっています。

それでも他のクレジットカード以上の倍率で還元されるため、パートナー店舗をよく利用する人にはおすすめの特典です。

Oki Dokiポイントは特定店舗での使用だとポイント効率が良い

JCB CARD Wで貯まるOki Dokiポイントは、他のクレジットカードのように1ポイントを1円とするのではなく、使い方によって変換率が変わっています。

以下はOki Dokiポイントの主な使い方です。

| キャッシュバック | 1ポイントを3円として、カードの支払いに充てられる |

|---|---|

| パートナーポイントプログラム | 1ポイントを3.5円として、Amazon.co.jpの買い物に利用できる |

| スターバックス カードチャージ | 1ポイントを4円として、スターバックス カードに移行できる |

通常の支払いに充てる時も1ポイントが3円分と高い倍率ですが、Amazonとスターバックスではさらに上の倍率でポイントを変換できます。

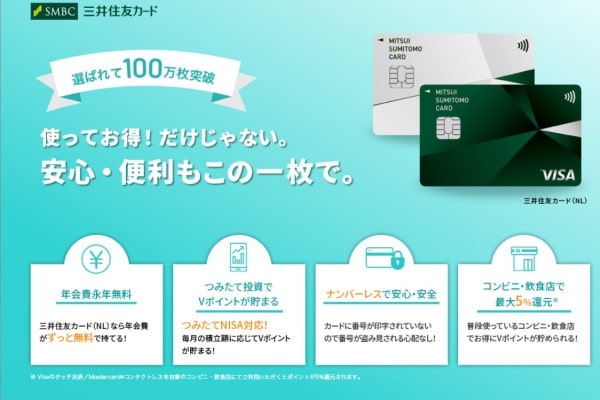

三井住友カード(NL)は大手コンビニでの還元率アップや安全性の高さが魅力

三井住友カード(NL)は、三井住友フィナンシャルグループ傘下である株式会社が提供するクレジットカードの1種です。

| 年会費 | 永年無料 |

|---|---|

| 基本ポイント還元率 | 0.5%(200円につき1ポイント) |

| ポイントの種類 | Vポイント |

| 国際ブランド | VISA、Master card |

| 主要なサービス | 対象のコンビニや飲食店での還元率アップ |

| 申し込み対象 | 高校生を除く満18歳以上 20歳未満は保護者の同意が必須 |

| 追加可能なカード | ETCカード、家族カード、バーチャルカード、三井住友カードiD、三井住友カードWAON、PiTaPaカード |

三井住友カード(NL)の特徴としては、以下の点が挙げられます。

- ナンバーレスによる安全性と最短発行

- 対象コンビニと飲食店では還元率が最大5%となる

- ポイントアップに関するプログラムがある

アプリによるカード情報管理から最短5分で発行できる

三井住友カード(NL)は、カードの両面に番号や有効期限などの情報が書いていないナンバーレスカードとなっています。

ナンバーレスは、仮にカードを盗難された際にも情報不足から悪用が難しく、安全性を高める効果があります。

また、実際のカード情報はスマホでダウンロードできるVpassアプリで管理されており、アプリからキャッシュレス決済できるのも大きなメリットで、まだ使われていない方はこのタイミングでキャッシュレスおすすめです。

このナンバーレスのおかげで、三井住友カード(NL)は申し込みが完了してから実物が届かなくても、アプリによってクレジットカードをすぐに利用できます。

最短5分で発行できるため、なるべく早くクレジットカードを利用したい方におすすめです。

対象店舗では通常の還元に加えて支払い方法ごとに追加の還元が行われる

三井住友カード(NL)の基本還元率は0.5%ですが、以下の店舗において利用した場合は追加の還元が行われます。

- セイコーマート(タイエー、ハマナスクラブ、ハセガワストアを含む)

- セブン-イレブン

- ポプラ(生活彩家を含む)

- ローソン(ナチュラルローソン、ローソンストア100、ローソンスリーエフを含む)

- マクドナルド

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店(ステーキガスト、から好しなど)

- すき家

- はま寿司

- ココス

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司

通常の支払いでも還元は行われますが、国際ブランドの決済方法を利用した場合は、最大5%の還元となります。

| Visaのタッチ決済 Master card®コンタクトレス | 4.5%(200円につき) |

|---|---|

| 上記以外の支払い方法 | 2.5%(200円につき) |

三井住友関連サービスや家族の登録でさらにポイントアップできる

三井住友カード(NL)では、コンビニや飲食店の還元率をさらにアップするプログラムを含め、様々なポイントサービスが用意されています。

| 家族ポイント | 家族カード以外で、三井住友カードの本会員かつVpass会員となった二親等以内の家族がいる場合に登録できるサービス 家族の中で1人を代表者として、他の家族1人につき1%対象のコンビニや飲食店の還元率が増える(最大5%まで) |

|---|---|

| Vポイントアッププログラム | 三井住友銀行アプリやSBI証券などの対象となるサービス利用している場合、サービスごとに設定された倍率で対象のコンビニや飲食店の還元率が増える(最大5%まで) |

| 選んだお店でポイント+0.5%還元 | 三井住友カードが指定する約50店舗から任意の店舗を登録すると、その店舗で利用する際の還元率が0.5%増える |

| 学生ポイント | 三井住友カードの本会員かつ職業を学生として申し込んだ人に対して、サブスクリプションや携帯料金などのポイント還元率がアップする |

対象のコンビニや飲食店における還元率は、家族ポイントとVポイントアッププログラムを組み合わせると、最大15%の還元率となります。

また、対象店舗以外で店舗を登録すると1.0%の還元率にできるため、還元率をアップさせる選択肢が多数あります。

新社会人のメリットはクレヒスの構築と年齢を限定したカードが使える点

新社会人となるタイミングでクレジットカードを発行するメリットとしては、主に以下の3点が挙げられます。

- クレジットヒストリーの構築

- 年齢を限定したカードが使える

- 急な出費に対応しやすくなる

クレジットヒストリーとは、クレジットカードや金融機関のローンなどの利用履歴を指す言葉です。

クレジットカード会社や金融機関では、新規のカード発行や借り入れにおける審査の際に、この利用歴を参照しています。

その時に若い頃からクレジットカードを問題なく使用している記録があれば、返済能力がある人物として審査に通る可能性を高められます。

目に見えないメリットですが、役立つ可能性がある点で新社会人からクレジットカードの所持がおすすめされるのです。

また、先に紹介したJCB CARD Wのように入会者の年齢を定めるクレジットカードに申し込める点もメリットとなります。

年齢を限定した分、若者が嬉しいサービスを提供している会社もあるため、基本情報として提示しているところがあれば確認してみましょう。

その他にも仕事の都合で急な出費が増えた時に、クレジットカードがあれば即座に支払い対応できるなど、新社会人の生活を潤滑にするメリットもあります。

新社会人は使い過ぎの防止や適切な支払い方法を意識する

クレジットカードは後から支払いする関係上、カードの使用時や引き落としの際に、以下の点をよく確認しておく必要があります。

- 引き落とし口座にお金が入っているか

- 一括払いと分割払いのどちらになっているか

引き落とし口座は申し込みの際に設定していますが、新社会人として働き始めた後に、会社の指定から別の口座に給料が振り込まれる場合があります。

その時に、登録した口座にお金を入れ忘れていると、クレジットカードの引き落としはできません。

支払いの遅延はクレジットカードの使用停止や失効に繋がる可能性があるため、引き落とし口座には忘れずにお金を入れておくようにしましょう。

給料が振り込まれる口座を会社側が指定した場合は、引き落とし口座もそちらに変更するのがおすすめです。

また、クレジットカードでは、全額を1回で支払う一括払いと複数回に分けて支払う分割払いを選べる場合があります。

このうち分割払いについては、多くのクレジットカードで以下の種類が用意されています。

| 分割払い | 1ヶ月単位で支払う月数を指定して、支払額が引き落とされる |

|---|---|

| ボーナス(一括)払い | 夏また冬のボーナスが入る月に支払額が一括で引き落とされる |

| リボルビング払い | 毎月の支払額を一定にして、支払い残高が無くなるまで引き落とされる |

しかし、分割払いは支払い期間が長くなった場合に手数料が加算されるため、本来の支払額以上のお金がかかってしまう可能性があります。

特にリボルビング払いは毎月の支払額が安い代わりに、長期的な返済になって手数料が高くなる傾向があるため、おすすめはできません。

大きな買い物をする場合は活用できる機能ですが、基本は一括払いで支払える範囲で利用しましょう。

新社会人のクレジットカードは使用予定の環境に合わせて選ぶ

新社会人がクレジットカードを選ぶ場合は、新生活を送る場所や環境に合わせたカードを選択するのがおすすめです。

普段使いする店舗と連携したクレジットカードの方が、結果的にポイント還元率が高いクレジットカードよりもお得に使える可能性が高くなります。

それを踏まえた上で、同じような性能のクレジットカードがあれば、年会費やポイント還元率の高さなどを重視してみましょう。

おすすめしたクレジットカードの基本情報と比較しながら、自分に最適なクレジットカードを探してみてください。